Table of contents

Insight

境外合伙企业能否适用间接股权转让“安全港”规则

本文通过以下案例讨论境外合伙企业能否适用间接股权转让“安全港”规则相关问题。

案件背景1:

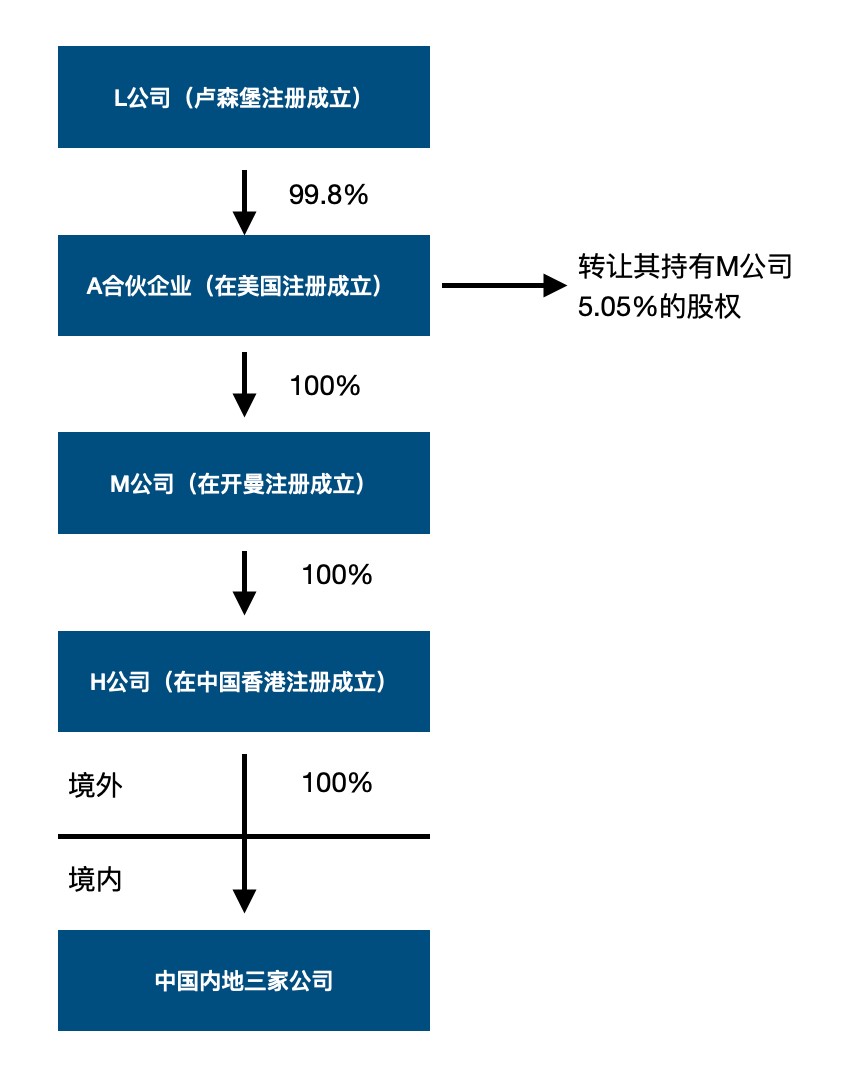

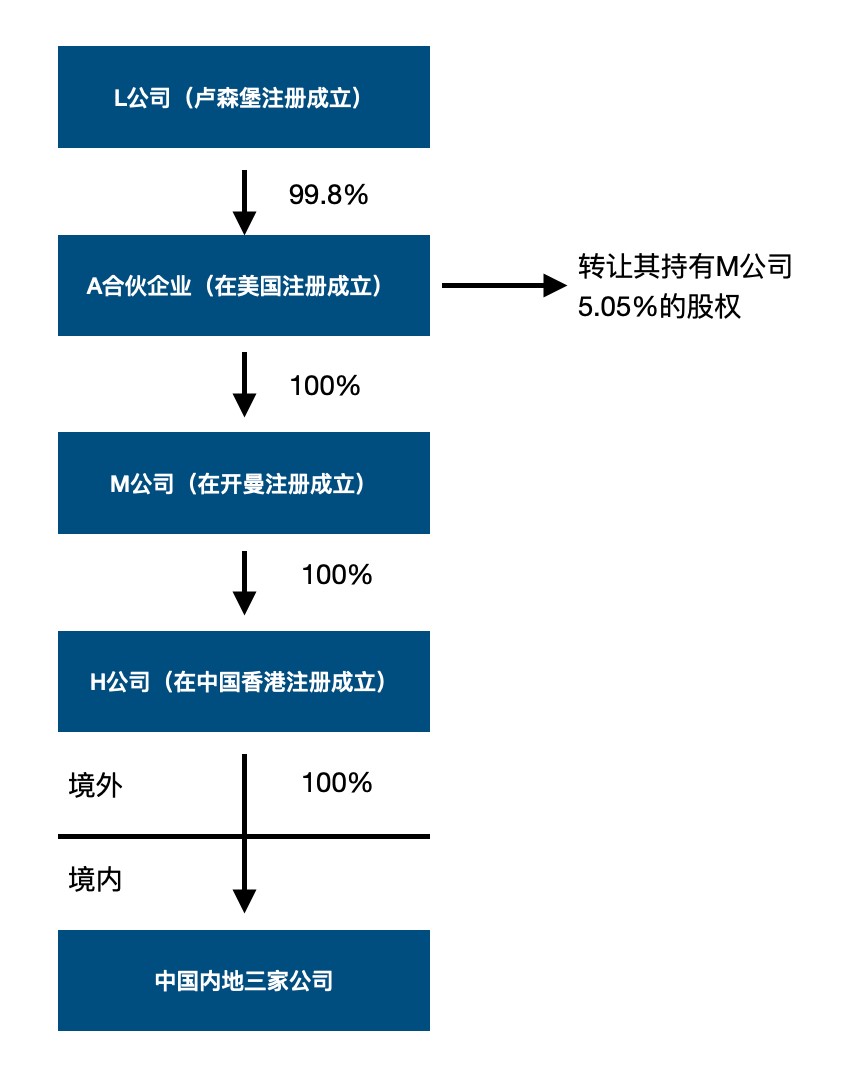

L公司在卢森堡注册成立,其通过美国及其下属开曼群岛及中国香港公司进行海外投资。A为在美国注册成立的合伙制的基金平台,在美国不构成纳税实体。L公司为A的有限合伙人,持有A 99.8%的权益。A下属全资子公司M在开曼注册成立,M公司通过设立在香港的全资子公司H投资内地三家公司。股权结构如下图所示:

境外合伙企业A通过将其持有的开曼公司M的5.05%股权转让,而导致间接转让三家中国境内企业的股权。A自行判定符合《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号)(“7号公告”)(备注:部分失效)第五条第(二)项,即“在非居民企业直接持有并转让中国应税财产的情况下,按照可适用的税收协定或安排的规定,该项财产转让所得在中国可以免予缴纳企业所得税”的规定,主张该股权转让行为产生的所得不在中国境内缴纳企业所得税。

主管税务机关经过调查后认为,该项间接股权转让所得不能适用7号公告第五条第二项的规定,而应按照7号公告规定重新定性为直接转让中国境内企业股权,需要在中国缴纳企业所得税700万元。

接下来分析,境外合伙企业能否适用7号公告“安全港”规则及能否享受税收协定待遇,同时分析本案中为何境外合伙企业A不符合适用7号公告第五条第二项“安全港”的规定。

Part 1. 境外合伙企业能否适用7号公告“安全港”规则

理论上来讲,境外合伙企业作为非居民企业纳税人,可以适用7号公告包括其中关于“安全港”规则的规定。理由如下:

对于依照外国(地区)法律成立的合伙企业的税务处理,我国合伙企业法没有规定。但是可以明确的是,其不属于企业所得税法第一条规定的排除范围,因为企业所得税法实施条例第二条明确,企业所得税法第一条中所排出的合伙企业,是指依照中国法律、行政法规成立的合伙企业。因此,对于在境外成立的合伙企业,应适用企业所得税法的规定。

按照《国家税务总局关于税收协定执行若干问题的公告》(国家税务总局公告2018年第11号)(“11号公告”)第五条第(二)项规定,“依照外国(地区)法律成立的合伙企业,其实际管理机构不在中国境内,但在中国境内设立机构、场所的,或者在中国境内未设立机构、场所,但有来源于中国境内所得的,是中国企业所得税的非居民企业纳税人。”

因此,如果境外合伙企业间接转让中国境内应税财产时,作为中国企业所得税法下的非居民企业纳税人,可以适用7号公告包括其中关于“安全港”规则的规定。

本文仅限于讨论未在中国境内设立机构、场所但有来源于中国境内所得情况下的非居民企业。而根据企业所得税法及其实施条例,该种情形下,非居民企业通常需要就其来源于中国境内的所得缴纳企业所得税。若税收协定有特别规定的,则优先适用税收协定待遇。

Part 2. 境外合伙企业能否享受税收协定待遇

在境外合伙企业是缔约对方居民的情况下,可以适用税收协定待遇。但若税收协定有特别规定时,对方居民合伙人也可以就其从合伙企业取得所得中分得的相应份额享受税收协定待遇。

参考11号公告第五条第(二)项规定,“除税收协定另有规定的以外,只有当该合伙企业是缔约对方居民的情况下,其在中国负有纳税义务的所得才能享受协定待遇。” 如果根据缔约对方国内法,合伙企业不是其居民,则该合伙企业不适用税收协定。

税收协定另有规定的情况是指,税收协定规定,当根据缔约对方国内法,合伙企业取得的所得被视为合伙人取得的所得,则缔约对方居民合伙人应就其从合伙企业取得所得中分得的相应份额享受税收协定待遇。

例如,中法税收协定第四条(居民)第四款第(一)项规定,“一项所得、利润或收益:1. 如果是通过在缔约国一方设立的合伙企业、团体或其他类似实体从缔约国另一方取得;并且2. 在该缔约国一方的税收法律中被视为合伙企业、团体或其他类似实体的受益人、合伙人、成员或参与者的所得;应有资格享受本协定的待遇,就像是该合伙企业、团体或其他类似实体中作为该缔约国一方居民的受益人、合伙人、成员或参与者直接取得一样,前提是该受益人、合伙人、成员或参与者是该缔约国一方居民,且满足本协定规定的任何其他条件,不论该所得在缔约国另一方的税收法律中是否被视为该受益人、合伙人、成员或参与者的所得。”

实践中,税收协定另有规定的情况除外,境外合伙企业能否享受税收协定待遇,假设其他条件都符合的情形下,其“税收实体”的认定是关键,即该境外合伙企业在其居民国是否负有纳税义务。如果根据缔约对方国内法,该合伙企业在其居民国不负有纳税义务,即使对方税务主管当局以享受税收协定待遇为目的为其开具了税收居民身份证明,也不能充分证明该合伙企业是税收协定意义上的缔约对方居民,不能享受税收协定待遇。

除了中法税收协定外,我国签订的其他税收协定包括中美税收协定中没有类似规定。因此,对于绝大多数境外合伙企业来说,如果不具有所在国税收实体身份又没有像中法税收协定特别规定的情况下,其取得来源于中国境内的所得,需要在中国境内缴纳企业所得税,且无法适用税收协定待遇。

Part 3. 境外合伙企业A为何不能适用7号公告税收协定相关的“安全港”规则

境外合伙企业A认为,中美和美卢签订的税收协定中均包含信息交换(情报交换)条款,应参照执行中法税收协定关于透明体的特殊规定,且该项间接股权转让所得在卢森堡不在美国,因此,应由卢森堡L公司申请享受中卢税收协定待遇,对该笔交易所得免于在中国缴纳企业所得税。

主管税务机关经调查后认为,上述案例中所述交易,不能适用中卢税收协定。理由如下:

根据美国税法规定,合伙企业通常将其利润或损失穿透(“pass through”)至合伙人,由合伙人自行申报纳税,该种情形下的合伙企业不视为美国税收实体。但是合伙企业可以通过“Check-the-Box”,主动选择成为美国税收居民企业,该种情形下的美国合伙企业即可作为税收实体,被视为税收协定意义上的缔约对方居民。

在上述案例中,经主管税务机关调查了解,A是在美国注册成立的合伙企业,但并没有选择成为美国税收居民企业,因此,根据美国税法规定,默认其为非税收实体,并且中美税收协定中,也没有就合伙企业适用税收协定待遇的情形进行特别规定。因此,合伙人应就其在合伙企业中的权益纳税。

虽然中卢税收协定第十三条(财产收益)规定,缔约国一方居民转让一个公司财产股份的股票取得的收益,若该公司的财产不是主要直接或者间接由位于缔约国一方的不动产组成,且该股票又相当于缔约国一方居民公司25%以下的股权时,应在转让者为其居民的缔约国征税。

但根据中卢税收协定第四条(居民)的规定,“缔约国一方居民”一语是指按照该缔约国法律,由于住所、居所、总机构(实际管理机构)所在地,或者其他类似的标准,在该缔约国负有纳税义务的人。显然,在美国注册成立的合伙企业A不是卢森堡居民,且中卢税收协定中也没有中法税收协定类似的特殊规定,因此不能适用中卢税收协定。

综上,主管税务机关认定,美国合伙企业A不是美国税收实体,其在中国负有纳税义务的所得不能享受中美税收协定待遇,也不符合享受中卢税收协定待遇,故不适用7号公告第五条第(二)项关于税收协定相关的“安全港”规则,其需要就该交易所得在中国境内缴纳企业所得税。

结束语。

境外合伙企业适用非居民企业纳税人的相关规定。因此,7号公告包括其中关于税收协定的“安全港”规则,也应该同样适用于境外合伙企业。但是,上述案例中除符合其他条件外,还需要就境外合伙企业能否适用税收协定享受协定待遇进行判定,只有在符合税收协定待遇的情形下,才能申请适用7号公告税收协定相关的“安全港”规则,免于在我国缴纳企业所得税。

1 参考案例来源:《税收协定执行案例集》国家税务总局国际税务司 编著, 中国税务出版社(2019版),第13-17页。

声明:本文仅作交流讨论之目的,不应视为笔者的法律意见和/或建议。对于实践中个案处理,建议咨询相关专业人士。

L公司在卢森堡注册成立,其通过美国及其下属开曼群岛及中国香港公司进行海外投资。A为在美国注册成立的合伙制的基金平台,在美国不构成纳税实体。L公司为A的有限合伙人,持有A 99.8%的权益。A下属全资子公司M在开曼注册成立,M公司通过设立在香港的全资子公司H投资内地三家公司。股权结构如下图所示:

境外合伙企业A通过将其持有的开曼公司M的5.05%股权转让,而导致间接转让三家中国境内企业的股权。A自行判定符合《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号)(“7号公告”)(备注:部分失效)第五条第(二)项,即“在非居民企业直接持有并转让中国应税财产的情况下,按照可适用的税收协定或安排的规定,该项财产转让所得在中国可以免予缴纳企业所得税”的规定,主张该股权转让行为产生的所得不在中国境内缴纳企业所得税。

主管税务机关经过调查后认为,该项间接股权转让所得不能适用7号公告第五条第二项的规定,而应按照7号公告规定重新定性为直接转让中国境内企业股权,需要在中国缴纳企业所得税700万元。

接下来分析,境外合伙企业能否适用7号公告“安全港”规则及能否享受税收协定待遇,同时分析本案中为何境外合伙企业A不符合适用7号公告第五条第二项“安全港”的规定。

Part 1. 境外合伙企业能否适用7号公告“安全港”规则

理论上来讲,境外合伙企业作为非居民企业纳税人,可以适用7号公告包括其中关于“安全港”规则的规定。理由如下:

对于依照外国(地区)法律成立的合伙企业的税务处理,我国合伙企业法没有规定。但是可以明确的是,其不属于企业所得税法第一条规定的排除范围,因为企业所得税法实施条例第二条明确,企业所得税法第一条中所排出的合伙企业,是指依照中国法律、行政法规成立的合伙企业。因此,对于在境外成立的合伙企业,应适用企业所得税法的规定。

按照《国家税务总局关于税收协定执行若干问题的公告》(国家税务总局公告2018年第11号)(“11号公告”)第五条第(二)项规定,“依照外国(地区)法律成立的合伙企业,其实际管理机构不在中国境内,但在中国境内设立机构、场所的,或者在中国境内未设立机构、场所,但有来源于中国境内所得的,是中国企业所得税的非居民企业纳税人。”

因此,如果境外合伙企业间接转让中国境内应税财产时,作为中国企业所得税法下的非居民企业纳税人,可以适用7号公告包括其中关于“安全港”规则的规定。

本文仅限于讨论未在中国境内设立机构、场所但有来源于中国境内所得情况下的非居民企业。而根据企业所得税法及其实施条例,该种情形下,非居民企业通常需要就其来源于中国境内的所得缴纳企业所得税。若税收协定有特别规定的,则优先适用税收协定待遇。

Part 2. 境外合伙企业能否享受税收协定待遇

在境外合伙企业是缔约对方居民的情况下,可以适用税收协定待遇。但若税收协定有特别规定时,对方居民合伙人也可以就其从合伙企业取得所得中分得的相应份额享受税收协定待遇。

参考11号公告第五条第(二)项规定,“除税收协定另有规定的以外,只有当该合伙企业是缔约对方居民的情况下,其在中国负有纳税义务的所得才能享受协定待遇。” 如果根据缔约对方国内法,合伙企业不是其居民,则该合伙企业不适用税收协定。

税收协定另有规定的情况是指,税收协定规定,当根据缔约对方国内法,合伙企业取得的所得被视为合伙人取得的所得,则缔约对方居民合伙人应就其从合伙企业取得所得中分得的相应份额享受税收协定待遇。

例如,中法税收协定第四条(居民)第四款第(一)项规定,“一项所得、利润或收益:1. 如果是通过在缔约国一方设立的合伙企业、团体或其他类似实体从缔约国另一方取得;并且2. 在该缔约国一方的税收法律中被视为合伙企业、团体或其他类似实体的受益人、合伙人、成员或参与者的所得;应有资格享受本协定的待遇,就像是该合伙企业、团体或其他类似实体中作为该缔约国一方居民的受益人、合伙人、成员或参与者直接取得一样,前提是该受益人、合伙人、成员或参与者是该缔约国一方居民,且满足本协定规定的任何其他条件,不论该所得在缔约国另一方的税收法律中是否被视为该受益人、合伙人、成员或参与者的所得。”

实践中,税收协定另有规定的情况除外,境外合伙企业能否享受税收协定待遇,假设其他条件都符合的情形下,其“税收实体”的认定是关键,即该境外合伙企业在其居民国是否负有纳税义务。如果根据缔约对方国内法,该合伙企业在其居民国不负有纳税义务,即使对方税务主管当局以享受税收协定待遇为目的为其开具了税收居民身份证明,也不能充分证明该合伙企业是税收协定意义上的缔约对方居民,不能享受税收协定待遇。

除了中法税收协定外,我国签订的其他税收协定包括中美税收协定中没有类似规定。因此,对于绝大多数境外合伙企业来说,如果不具有所在国税收实体身份又没有像中法税收协定特别规定的情况下,其取得来源于中国境内的所得,需要在中国境内缴纳企业所得税,且无法适用税收协定待遇。

Part 3. 境外合伙企业A为何不能适用7号公告税收协定相关的“安全港”规则

境外合伙企业A认为,中美和美卢签订的税收协定中均包含信息交换(情报交换)条款,应参照执行中法税收协定关于透明体的特殊规定,且该项间接股权转让所得在卢森堡不在美国,因此,应由卢森堡L公司申请享受中卢税收协定待遇,对该笔交易所得免于在中国缴纳企业所得税。

主管税务机关经调查后认为,上述案例中所述交易,不能适用中卢税收协定。理由如下:

根据美国税法规定,合伙企业通常将其利润或损失穿透(“pass through”)至合伙人,由合伙人自行申报纳税,该种情形下的合伙企业不视为美国税收实体。但是合伙企业可以通过“Check-the-Box”,主动选择成为美国税收居民企业,该种情形下的美国合伙企业即可作为税收实体,被视为税收协定意义上的缔约对方居民。

在上述案例中,经主管税务机关调查了解,A是在美国注册成立的合伙企业,但并没有选择成为美国税收居民企业,因此,根据美国税法规定,默认其为非税收实体,并且中美税收协定中,也没有就合伙企业适用税收协定待遇的情形进行特别规定。因此,合伙人应就其在合伙企业中的权益纳税。

虽然中卢税收协定第十三条(财产收益)规定,缔约国一方居民转让一个公司财产股份的股票取得的收益,若该公司的财产不是主要直接或者间接由位于缔约国一方的不动产组成,且该股票又相当于缔约国一方居民公司25%以下的股权时,应在转让者为其居民的缔约国征税。

但根据中卢税收协定第四条(居民)的规定,“缔约国一方居民”一语是指按照该缔约国法律,由于住所、居所、总机构(实际管理机构)所在地,或者其他类似的标准,在该缔约国负有纳税义务的人。显然,在美国注册成立的合伙企业A不是卢森堡居民,且中卢税收协定中也没有中法税收协定类似的特殊规定,因此不能适用中卢税收协定。

综上,主管税务机关认定,美国合伙企业A不是美国税收实体,其在中国负有纳税义务的所得不能享受中美税收协定待遇,也不符合享受中卢税收协定待遇,故不适用7号公告第五条第(二)项关于税收协定相关的“安全港”规则,其需要就该交易所得在中国境内缴纳企业所得税。

结束语。

境外合伙企业适用非居民企业纳税人的相关规定。因此,7号公告包括其中关于税收协定的“安全港”规则,也应该同样适用于境外合伙企业。但是,上述案例中除符合其他条件外,还需要就境外合伙企业能否适用税收协定享受协定待遇进行判定,只有在符合税收协定待遇的情形下,才能申请适用7号公告税收协定相关的“安全港”规则,免于在我国缴纳企业所得税。

1 参考案例来源:《税收协定执行案例集》国家税务总局国际税务司 编著, 中国税务出版社(2019版),第13-17页。

声明:本文仅作交流讨论之目的,不应视为笔者的法律意见和/或建议。对于实践中个案处理,建议咨询相关专业人士。

Listen to article

0:00

/

0:00

境外合伙企业能否适用间接股权转让“安全港”规则

0:00

0:00